ทำงานต่างอยู่ต่างประเทศ ต้องเสียภาษีที่เมืองไทยด้วยไหม?

ภาษีรายได้นอกประเทศ มีแฟนฝรั่ง รับจ๊อบนวด ทำงานร้านอาหาร อยู่ไทยเกิน 6 เดือน ไม่ยกเว้น

เลี่ยงไม่ได้ มีรายได้นอกประเทศ ต้องจ่ายภาษี

ภาษีเงินได้ต่างประเทศ 1 ม.ค. 2567 กรมสรรพากร ประกาศ ปรับปรุงวิธีการการจัดเก็บภาษีเงินได้บุคคลธรรมดา กรณีมีเงินได้จากแหล่งเงินได้นอกประเทศ สร้างความวิตกกังวลให้กับนักลงทุนไทย และยังมีความสับสนเงื่อนไขที่ต้องจ่ายภาษี ซึ่งมีการกำหนดว่าบุคคลต้องอยู่ในไทยเกิน 180 วัน ขณะเดียวกันมีข้อยกเว้นบางอย่าง ที่อาจหลีกเลี่ยงได้

โดยเงื่อนไขการจัดเก็บภาษีเงินได้บุคคลธรรมดา กรณีมีเงินได้จากแหล่งเงินได้นอกประเทศ เบื้องต้นมีดังนี้

- 1 ม.ค. 67 เก็บภาษีเงินได้บุคคลมีเงินได้นอกประเทศ

- อยู่ไทยเกิน 180 วัน มีรายได้จากต่างประเทศ

- ถ้าอยู่ไทยไม่เกิน 180 วัน ไม่ต้องยื่นภาษี

- มีค่าจ้างงานที่ทำในต่างประเทศ

- กำไรจากการขายทรัพย์สินในต่างประเทศ

- เงินปันผลจากหุ้นต่างประเทศ

- ดอกเบี้ยจากการลงทุนต่างประเทศ

*หมายเหตุ อาจมีการทบทวนหลังจากมีผู้ไม่เห็นด้วย

ภาษีรายได้นอกประเทศ มีแฟนฝรั่ง รับจ๊อบนวด ทำงานร้านอาหาร อยู่ไทยเกิน 6 เดือน ไม่ยกเว้น

กรมสรรพากร จะเริ่มเก็บภาษีเงินได้ต่างประเทศ รูปแบบใหม่ 1 ม.ค. 2567 สร้างความวิตกให้กับคนที่มีรายได้จากการลงทุนในต่างประเทศ และคนที่มีแฟนชาวต่างชาติ ที่วางแผนมาเกษียณอายุในไทย เพราะจะถูกเรียกเก็บภาษี หากอยู่ในไทยเกิน 180 วัน ขณะเดียวกันยังมีคำถามถึงข้อยกเว้นที่ยังคาใจ ทำให้คนไทยไม่กล้านำเงินต่างชาติเข้ามา

จากประกาศ กรมสรรพากร ได้ปรับปรุงวิธีการการจัดเก็บภาษีเงินได้บุคคลธรรมดา กรณีมีเงินได้จากแหล่งเงินได้นอกประเทศ โดยกำหนดว่า คนที่อยู่ไทยเกิน 180 วัน มีรายได้จากต่างประเทศ ต้องเสียภาษี เช่น มีค่าจ้างงานทำงานในต่างประเทศ กำไรจากการขายทรัพย์สินในต่างประเทศ เงินปันผลจากหุ้นต่างประเทศ ดอกเบี้ยจากการลงทุนต่างประเทศ ค่าลิขสิทธิ์จากต่างประเทศ เป็นต้น

1 ม.ค. 2567 จะเริ่มบังคับใช้ แต่รายละเอียดปลีกย่อยยังไม่ถูกเผยแพร่ออกมา ทำให้นักลงทุนไทยมีความวิตกกังวล โดย ผศ.ดร.ยุทธนา ศรีสวัสดิ์ อาจารย์กฎหมายภาษีอากร รองคณบดี คณะนิติศาสตร์ มหาวิทยาลัยสยาม วิเคราะห์กับทีมข่าวเจาะประเด็น ไทยรัฐออนไลน์ ว่า ต้นปีหน้าจะเริ่มเก็บภาษีจากแหล่งเงินได้นอกประเทศ แต่สิ่งที่นักลงทุนกังวลคือ การไปลงทุนในต่างประเทศแล้วได้เงินปันผล หรือได้กำไรจากการขายหน่วยลงทุน จะถูกเรียกเก็บภาษี

เช่นเดียวกับ คนไทยไปทำงานต่างประเทศ นำเงินที่ได้กลับมาไทย ก็เข้าเกณฑ์ต้องจ่ายภาษี เพราะถ้ากลับมาอยู่ไทยเกิน 180 วัน ส่วนคนไทยที่มีแฟนต่างชาติ ต้องตรวจสอบว่ารายได้ที่เกิดขึ้นในต่างประเทศเป็นของใคร ถ้าเป็นบุคคลอยู่ต่างประเทศ แล้วกลับไทยไม่เกิน 180 วัน สามารถนำเงินเข้ามาได้ แต่ถ้าอยู่นานกว่านั้นต้องจ่ายภาษี

“ภาษีนี้เก็บเฉพาะคนที่มีรายได้จากต่างประเทศ แล้วอยู่ในไทย ถ้าอยู่ไม่ถึง 180 วัน ไม่ต้องเสียภาษี ดังนั้นคนที่อยู่ต่างประเทศ และไม่กลับมาตั้งรกรากที่ไทย ก็ไม่น่ากังวล แต่กระทบกลุ่มที่เกษียณอายุ แล้วตัดสินใจกลับมาอยู่ไทย เช่น ทำงานต่างประเทศมา 10-20 ปี เก็บเงินมาทั้งชีวิต ขนเงินหลังเกษียณมาไทย มีความเสี่ยงต้องจ่ายภาษี เพราะเข้าเกณฑ์อยู่ไทยเกิน 180 วัน กรณีนี้เป็นประเด็นที่กรมสรรพากรต้องมีรายละเอียด บางประเทศมีอนุสัญญาภาษีซ่อนกับไทย คือจ่ายภาษีประเทศต้นทางแล้ว มีการยกเว้น เมื่อนำเงินเข้ามาไทย ทำให้ต้องมีภาระการพิสูจน์ตามมา”

เช่นเดียวกับแรงงานไทยที่ไปทำงานต่างประเทศ หรือกลุ่มที่ประกอบอาชีพนวด เมื่อมีรายได้นำกลับเข้ามาไทย แล้วอยู่เกิน 180 วัน ถือว่าเข้าเกณฑ์ต้องเสียภาษี แต่มีบางกรณีที่หลุดรอดไปบ้าง อย่างกลุ่มที่เป็นรายย่อยนำเงินเข้ามาไม่มาก หรือกลุ่มที่มีรายได้จากต่างประเทศยังมีช่องทางเลี่ยงภาษีอยู่

นักลงทุนไทยส่วนใหญ่มีความกังวลถึงแนวทางปฏิบัติที่ชัดเจน ขณะนี้ยังไม่มีรายละเอียดออกมา ดังนั้นเมื่อมาตรการนี้บังคับใช้ต้องมีการปรับตัวของผู้เสียภาษี ซึ่งกรมสรรพากรรับทราบถึงปัญหา ได้ออกมายืนยันว่าต้องไปคุยกับผู้มีส่วนได้เสียถึงแนวทางชัดเจน

เหลือเวลาอีก 3 เดือน จะเริ่มใช้มาตรการนี้ รัฐบาลชุดใหม่ควรมีการวางกรอบบังคับใช้ชัดเจน เพราะถ้าเริ่มใช้แล้วมาแก้ไข จะทำให้ไม่เกิดความมั่นใจ ส่งผลกระทบต่อเศรษฐกิจไทย ที่นักลงทุนไทยก็ไม่อยากไปลงทุนในต่างประเทศ

“อัตราการเก็บภาษีจะนำมารวมกับรายได้ทั้งหมด นั่นแสดงว่าถ้ามีงานประจำที่ไทย และมีรายได้จากต่างประเทศเข้ามา ต้องเสียภาษีแบบทบยอดขึ้นไปจากเดิม สิ่งนี้ทำให้คนที่อยากจะกลับมาอยู่ไทย ไม่อยากกลับ โดยตัดสินใจใช้ชีวิตในต่างประเทศไปตลอดชีวิต ส่งผลให้ไทยสูญเสียโอกาส แทนที่จะได้ความรู้คนเหล่านี้มาช่วยพัฒนาประเทศ หรือเงินรายได้ที่นำมาลงทุนในประเทศหายไป ส่งผลกระทบต่อไทยระยะยาว”

แนวทางการจัดการของภาครัฐ ควรมีการเลื่อนบังคับใช้การเก็บภาษีเงินได้บุคคลธรรมดา กรณีมีเงินได้จากแหล่งเงินได้นอกประเทศไปในปี 2568 เพื่อให้นักลงทุนไทยได้เตรียมตัว และกรมสรรพากรจะได้ออกรายละเอียดชัดเจนครอบคลุมที่สุด เพื่อไม่ให้เกิดผลกระทบในวงกว้างตามมา

เงื่อนไขการจัดเก็บภาษี คนอยู่ในไทย แต่มีเงินได้จากต่างประเทศ

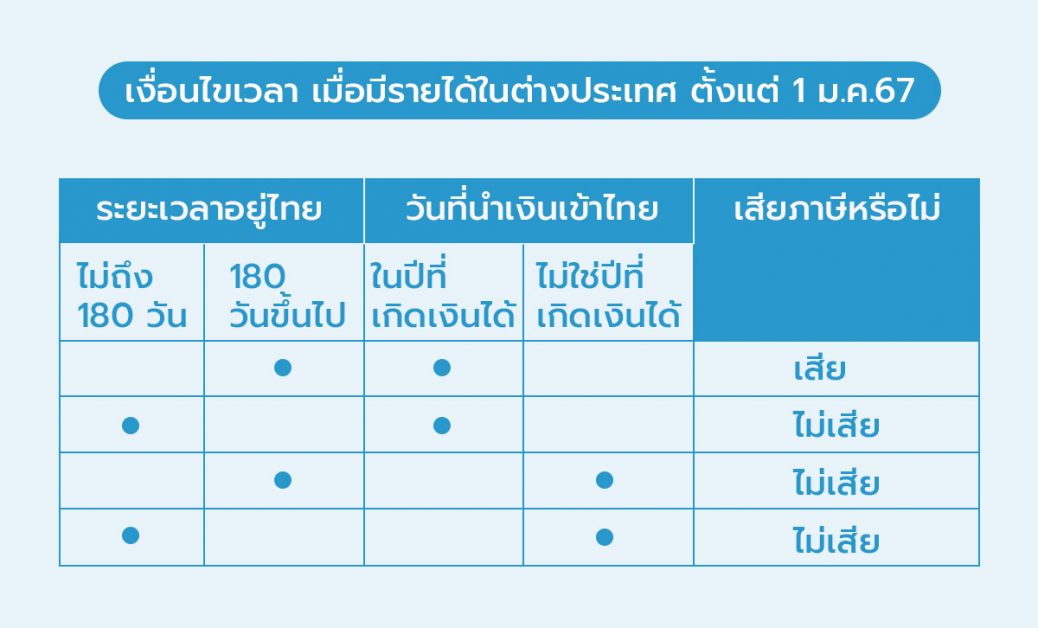

ลองดูตัวอย่างด้านล่างกันค่ะ จุดสำคัญ 2 เรื่องที่ทุกคนต้องเข้าใจคือ

- เราอยู่ในไทยกี่วัน

- นำเงินเข้าไทยเมื่อไร

จากตารางจะเห็นได้ว่า หากเราอยู่ในไทยตั้งแต่ 180 วัน และนำเงินเข้าในประเทศในปีเดียวกับที่เกิดเงินได้ จะต้องเสียภาษีทันที โดยมีข้อแม้ว่าเรื่องทั้งหมดจะต้องเกิดตั้งแต่ 1 ม.ค.2567 เป็นต้นไปนะ

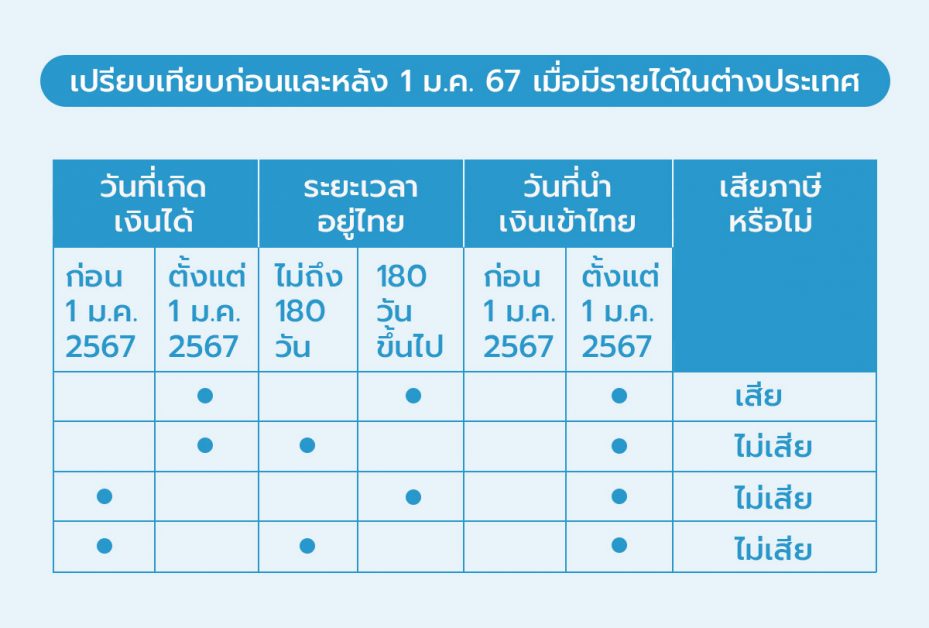

ดังนั้น สำหรับคนที่กำลังสับสนว่าเรื่องระยะเวลาการเกิดเงินได้ และการนำเข้ามาช่วงคาบเกี่ยวก่อนถึง 1 ม.ค. 2567 แนะนำศึกษาตามตารางนี้เลยค่ะ

นอกจากนี้ยังไม่พอ อยากจะแนะนำเพื่อนๆ ศึกษาเพิ่มเติมเรื่อง อนุสัญญาภาษีซ้อนระหว่างประเทศ อีกสักนิดว่าเรารับเงินจากประเทศใดและมีอนุสัญญาภาษีซ้อนหรือไม่ เช่น บางประเทศ หากเสียภาษีที่ประเทศต้นทางแล้ว สามารถนำมาเครดิตภาษีที่ประเทศไทยได้ เป็นต้น

ตัวอย่างจากสรรพากร

หากใครมีประเด็นอะไรต่างๆ ที่ยังสงสัยกันอยู่ เราลองมาดูตัวอย่าง คำถาม-คำตอบ ที่กรมสรรพากรจัดทำขึ้นเพื่อความชัดเจน สำหรับการปรับเปลี่ยนนี้ค่ะ

คำถาม การโอนเงินไปที่ต่างประเทศ แล้วโอนเงินนั้นกลับเข้ามาในไทย ในจำนวนเท่าเดิม ต้องเสียภาษีหรือไม่

คำตอบ ไม่เสียภาษี เนื่องจากเงินที่โอนไปต่างประเทศ แล้วโอนกลับเข้ามาในไทย ไม่ใช่เงินได้พึงประเมิน จึงไม่เสียภาษี

คำถาม การนำเงินไปซื้อหุ้นต่างประเทศ ณ สิ้นปียังไม่ได้ขาย ต้องเสียภาษีหรือไม่

คำตอบ ไม่เสียภาษี เนื่องจากยังไม่ได้ขายหุ้น แสดงว่ายังไม่ได้รับกำไรจากการขายหุ้น จึงไม่ถือว่ามีเงินได้พึงประเมิน

คำถาม ไปทำงานที่ต่างประเทศ เป็นเวลานานหลายปี เก็บเงินสะสมไว้จำนวนมาก เมื่อนำกลับเข้ามาในไทย ต้องเสียภาษีหรือไม่

คำตอบ ไม่เสียภาษี เนื่องจากในปีที่เกิดเงินได้ บุคคลนั้นอยู่ในไทยไม่เกิน 180 วัน

ทำงานต่างอยู่ต่างประเทศ ต้องเสียภาษีที่เมืองไทยด้วยไหม?

ภาษีรายได้นอกประเทศ มีแฟนฝรั่ง รับจ๊อบนวด ทำงานร้านอาหาร อยู่ไทยเกิน 6 เดือน ไม่ยกเว้น

เลี่ยงไม่ได้ มีรายได้นอกประเทศ ต้องจ่ายภาษี

ที่มา :: ไทยรัฐออนไลน์ , https://v.lemon8-app.com/s/QZjjeRspR , https://flowaccount.com/blog/tax-income-from-abroad/

วิธีจัดการ เมื่อรายได้จากต่างประเทศ ต้องเสียภาษี

ตอบลบ

สิ่งที่เปลี่ยนแปลง นับตั้งแต่ปี 67

เดิมสรรพากรกำหนดว่าผู้ที่มีรายได้จากต่างประเทศ หากมีการนำเงินกลับประเทศไทยในปีภาษี (ปี พ.ศ.) เดียวกัน มีหน้าที่ต้องนำรายได้นั้นมาคำนวณภาษี ดังนั้นที่ผ่านมาหลายคนจึงเลือกที่จะชะลอการนำรายได้ที่เกิดขึ้นที่ต่างประเทศกลับเข้าไทยหลังจากพ้นปีที่เกิดรายได้นั้นไปแล้ว เช่น รายได้เกิดขึ้นปี 65 รอนำเข้ามาปี 66 ฯลฯ แต่จากประกาศฉบับใหม่ ทำให้ไม่ว่าจะนำเงินเข้ามาในปีใดก็ตามนับตั้งแต่ปี 67 เป็นต้นไปหากปีที่มีรายได้นั้นเป็นผู้อยู่ในไทยตลอดปี พ.ศ. รวมกัน 180 วันขึ้นไป ก็ต้องนำรายได้ก้อนนั้นมายื่นภาษีกับกรมสรรพากรไทย

สำหรับคนทั่วไปที่ทำงานหรือมีรายได้เกิดขึ้นในประเทศไทยเท่านั้น ถือว่าไม่ได้รับผลกระทบจากประกาศดังกล่าว แต่สำหรับคนที่มีรายได้จากต่างประเทศที่นอกเหนือไปจากการทำงานให้กับบริษัทหรือนายจ้างที่ต่างประเทศ (เช่น เป็นพนักงานที่รับเงินเดือน/ค่าจ้าง จากบริษัทหรือกิจการที่อยู่ต่างประเทศ ฯลฯ) ไม่ว่าจะเป็นคนไทยหรือชาวต่างชาติ หากมีการนำเงินที่เป็นรายได้เข้ามาในไทยตั้งแต่ปี 67 เป็นต้นไป โดยปีที่เกิดรายได้นั้นอยู่ในประเทศไทย 180 วันขึ้นไป ล้วนมีหน้าที่ต้องต้องนำเงินส่วนที่เป็นรายได้ต่างๆ นั้น มายื่นภาษีต่อกรมสรรพากรไทยด้วย โดยรายได้ที่ว่า ได้แก่รายได้จาก

• หน้าที่งานที่ทำต่างประเทศ เช่น ค่าจ้างจากการรับงานอิสระ (Freelance) ที่ต่างประเทศ ฯลฯ

• กิจการที่ทำต่างประเทศ เช่น กำไรจากการเปิดบริษัท ธุรกิจ ร้านอาหาร หรือค้าขายที่ต่างประเทศ ฯลฯ

• ทรัพย์สินที่อยู่ต่างประเทศ เช่น รายได้ค่าเช่าอพาร์ทเม้นท์ กำไรหรือเงินปันผลจากการลงทุนหุ้นต่างประเทศโดยตรง (ซึ่งมักเรียกว่าการลงทุน Offshore) กำไรหรือสิทธิที่ได้จากการลงทุนเหรียญดิจิทัลผ่านศูนย์การซื้อขายที่อยู่ต่างประเทศ ฯลฯ

อย่างไรก็ตาม เงินที่ต้องนำมายื่นภาษีนั้น นับเฉพาะเงินส่วนที่เป็นรายได้ ไม่ใช่เงินทั้งหมดที่นำเข้าไทย ตัวอย่างเช่น การลงทุนหุ้น/กองทุน/เหรียญดิจิทัล เงินได้ที่ว่า เช่น กำไรส่วนต่างราคา เงินปันผล และสิทธิต่างๆ ที่ได้รับจากสินทรัพย์นั้น ฯลฯ แต่ไม่รวมเงินต้นที่ได้ลงทุนไป ผู้มีเงินได้หรือผู้ลงทุนจึงไม่ต้องกังวลว่าจะต้องนำเงินทั้งก้อนไปคำนวณภาษี

ผู้ที่ได้รับผลกระทบ นับตั้งแต่ปี 67

หลักๆ คือ คนที่อาศัยอยู่ในประเทศไทย (180 วันขึ้นไป) ที่มีการนำเงินไปลงทุนโดยตรงที่ต่างประเทศ เช่น (1) ซื้อขายหุ้นต่างประเทศ ผ่านบัญชีของบริษัทหลักทรัพย์ (Offshore) (2) ซื้อขายหุ้นต่างประเทศหรือกองทุนของ บลจ. ต่างประเทศ ผ่านแพลตฟอร์มออนไลน์ของผู้ให้บริการในไทย (3) ซื้อขายสินทรัพย์ดิจิทัล ผ่านศูนย์การซื้อขายของต่างประเทศ เช่น Binance ฯลฯ (4) ซื้อขายหุ้นหรือลงทุนสินทรัพย์ใดๆ โดยเปิดบัญชีซื้อขายกับผู้ให้บริการที่ต่างประเทศโดยตรง (5) ขายสินค้าหรือมีรายได้จากแพลตฟอร์มออนไลน์ของต่างประเทศ (6) ลงทุนหรือทำธุรกิจที่ต่างประเทศ (7) มีเงินฝากและได้รับดอกเบี้ยจากสถาบันการเงินต่างประเทศ ไม่ว่าจะเพื่อเป็นค่าใช้จ่ายให้ลูกหลานหรือใช้ในธุรกิจก็ตาม รวมถึง (8) ชาวต่างชาติที่มาใช้ชีวิตหรือสร้างครอบครัวในประเทศไทย โดยยังคงมีรายได้จากทรัพย์สินที่ต่างประเทศอยู่ เป็นต้น

จัดการภาษีอย่างไรให้ทันปีนี้ และปีต่อไป

I: เช็กรายได้ เพื่อเลือกนำเงินเข้าไทย

เริ่มจากเช็กรายได้ที่เกิดขึ้นที่ต่างประเทศ ที่เกิดขึ้นก่อนหน้านี้ เช่น ส่วนต่างกำไรหุ้น เงินปันผล ดอกเบี้ย ฯลฯ ว่ายังมีส่วนที่ได้รับตั้งแต่อดีตจนถึงปี 65 และยังไม่นำกลับมาในไทยหรือไม่ หากยังมีก็สามารถนำเงินกลับเข้าไทยภายในปี 66 ได้ ก่อนที่ประกาศฉบับใหม่จะมีผลบังคับใช้ โดยต้องมีการขอหลักฐานที่เกี่ยวข้อง ว่าเงินส่วนที่นำกลับมานั้นส่วนไหนเป็นเงินต้นที่ลงทุนไป ส่วนไหนเป็นรายได้และเป็นรายได้ที่ไม่ได้เกิดขึ้นในปี 66 จริงหรือไม่

อย่างไรก็ตาม แม้หน่วยงานหรือสถาบันการเงินต่างประเทศไม่สามารถออกเอกสารตามที่ต้องการได้ ผู้มีเงินได้ก็ยังมีหน้าที่ต้องยื่น “เงินได้พึงประเมิน” โดยประเมินยอดรายได้ด้วยตนเอง เพียงแต่เมื่อยื่นแล้วหากเจ้าหน้าที่กรมสรรพากรมีข้อสงสัยก็อาจมีการสอบถามหรือขอเรียกดูเอกสารเป็นกรณีๆ ไป ดังนั้นไม่ว่าจะมีเอกสารครบถ้วนหรือไม่ ผู้มีเงินได้ก็มีหน้าที่ต้องยื่นหรือแถลงรายได้ต่อกรมสรรพากรให้ใกล้เคียงกับความเป็นจริงที่สุด อย่างหลีกเลี่ยงไม่ได้